100年企業を目指すための事業承継(親族内承継)

-

2023.04.19

- 会社が100年続くためには、いかにしっかり事業を、特に親族に受け継ぐかが重要になってきます。そのための方法について説明いたします。

「自分が辞めたあとのこと」はあまり考えたくないかもしれませんが、しっかり準備をし、引き継ぐことができれば、文字通り100年続く会社の基盤を固めることができます。

以下テキストは、経営者向け優良情報サービス『社長online』の情報テキストになります。月々1,650円で成功事例や新たなビジネスフレームを学べるので、是非加入を検討してみてください。

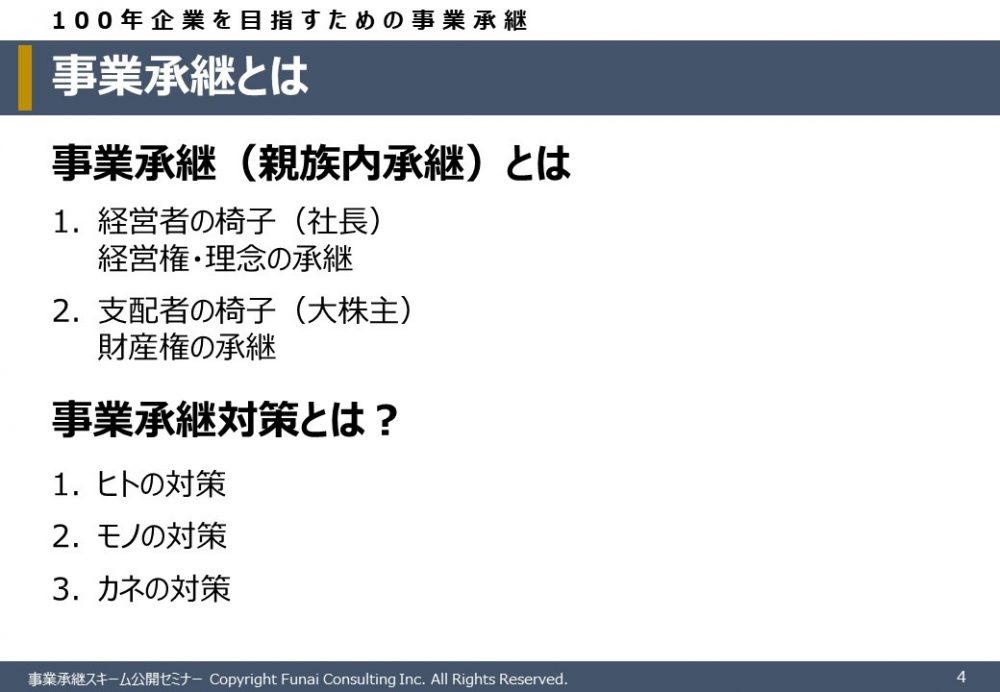

まず「事業承継とはどういったものなのか」についてお話をしていきたいと思います。

事業承継を考える場合、誰を後継者にするかによって言い方が変わってきます。例えば古くから多い形態で今も事業承継のメインとなってくるのは、いわゆる経営者のお子さんを後継者として選ぶ、親族内承継と言われるものです。

日本の企業の96%が同族経営といわれており、いまだに55%程、約半数が親族内承継をしているといったデータもあります。

ですので、日本企業においてはまだまだ主流な事業承継の形態です。その他には従業員の方に事業を引き継ぐ「従業員承継」や、最近耳にすることが多いM&A、いわゆる第三者、親族でも社員でもない人に会社を引き継ぐ、「M&A第三者承継」があります。

本日のメインは親族内承継です。親族内承継でやはり問題となるのは「経営者の椅子」です。代表取締役や社長の椅子、経営権や理念の承継、支配者の椅子、財産権の承継がメインになります。

一昔前は「代表取締役の座を渡したから事業承継終了」という方も非常に多かったですが、今はそうはいかず、自社株を渡すことも承継では非常に重要という考えが広まりました。親族内承継においては「“経営者の椅子”と“支配者の椅子”をどうしていくか」が非常に問題となってきます。

事業承継対策は、いわゆるヒト、モノ、カネ、の対策です。 ヒトの対策は、後継者に理念を承継する、そのためには誰を後継者にするのかが重要な点になってきます。モノの対策は自社株対策、個人の事業用不動産を含めてどのように引き継いでいくかです。

カネの対策、大きなものとしては相続税対策や節税対策、納税資金の準備があります。今回は自社株対策をメインにお伝えしていきます。

自社株対策の実務は例えば自社株を集める、購入して買い戻したり、少数株主がいた場合にそれを集約したいという部分が大きな1つ目のポイントとなってきます。2つ目は「減らす」すなわち「個人のものとして自社株を持つことを減らす」ことです。

生前贈与などの「渡す」方法もありますが、後継者以外の子や親族に渡して減らすのは、自社株対策の本来の意味を考えると違うように感じます。

自社株は「一子相伝」が基本であり重要なポイントです。 そしてその後の自社株対策は「分散を防止する」になります。経営権の安定した確保やリスクをなるべく排除することを第一義に考えるべき株主のオーナーの視点では「自社株は分散させない」が非常に重要です。

上場企業などは多くの株主がいることでガバナンスを強化するなども重要ですが、やはり非上場企業のオーナーにとっては、株の分散をやめて一子相伝で1人が自社株を持つことが非常に重要になってきます。それをすべて後継者に渡す。これが自社株の対策としては実務的な部分になります。

100年企業を目指すための事業承継―事業承継対策は必要か?

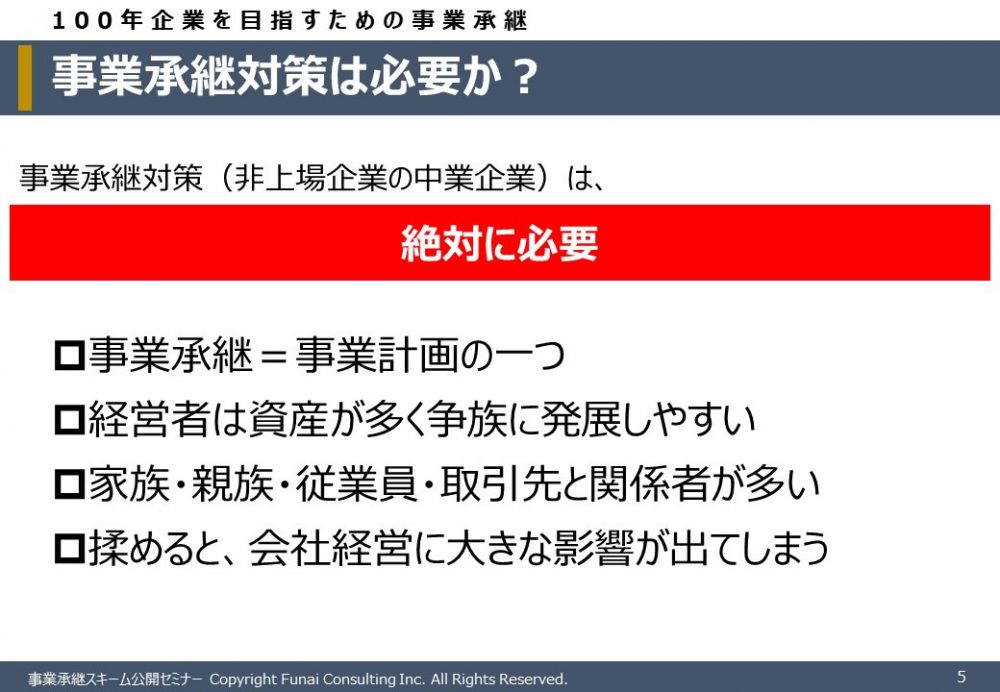

事業承継が必要な理由に、特に中小企業のオーナー、経営者は資産が多いことが多いので、親族内で争いが発展しやすいことが挙げられます。経営者の相続は関係者が非常に多く、トラブルになった際の影響の及ぶ範囲が非常に広くなります。

会社についての相続がトラブルになってしまった場合は、従業員も取引先も巻き込まれます。

優良企業の素晴らしいオーナーであっても、事業承継対策を欠かしたが故に後々会社が相続を契機に従業員や取引先を巻き込んでトラブルになってしまったことがあります。

一度もめると会社の存続、安定した経営の復活は非常にしづらいです。派閥で分かれてしまい、半数以上の方がいなくなってしまったこともあり、会社の継続に大きな悪影響になってしまったので、事業承継対策で後継者の経営しやすい環境を作ってあげることが非常に重要です。

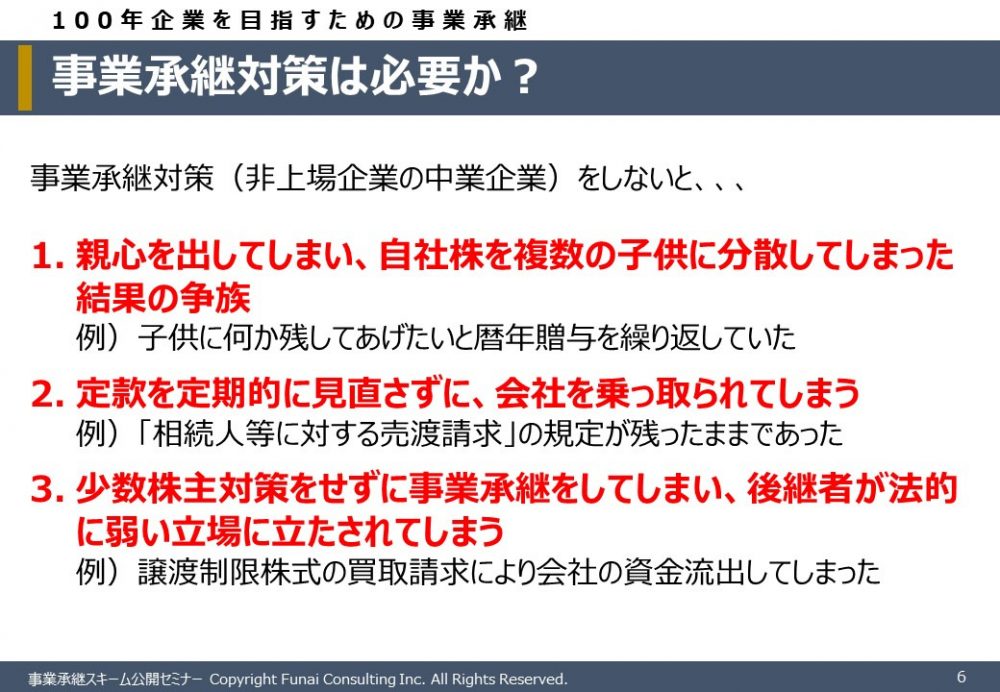

事業承継対策をしないとどういうことが起きてしまうのか、考えられる本当によくあるケースをご紹介します。1つ目は親心を出してしまい、自社株を3人のお子さんに分散してお渡ししてしまうケースです。その結果、親が亡くなった後に子供同士で争いになってしまうことが非常に多いです。

自社株を分散した背景としては、親心として子供は平等だと何かを残してあげたい、自社株を渡してあげたいというところで、暦年贈与等を活用しながら子供に平等に自社株を渡してしまったというようなケースです。

親が元気なうち、先代経営者が元気なうちであれば、上下関係があるので問題は起きづらいですが、親が亡くなった後は争族に発展しやすくなります。

子供に自社株を分散している経営者は「うちは大丈夫だ」と言うことが非常に多いですが、それは親が元気なうちの話で、親が亡くなった後に争いに発展しやすいケースになっています。

繰り返しになりますが、自社株は後継者に一子相伝で渡すことが非常に重要なポイントです。自社株がなぜ争族に発展するのかというと、自社株を経営者以外が持っていてもあまりメリットはないからです。

市場で取引できるわけではないので、価値に換算しづらい。にもかかわらず相続税の評価対象として換算され、お金を払うことになってしまうことが大きな問題になっています。その結果、後継者や経営者に「この自社株を買い取ってくれないか」という相談につながりやすいのです。

経営者の現後継者にしてみれば「親から無償でもらったものを買い取ってくれとはどういうことだ」と争いに発展しやすいわけです。 自社株を子供に分散しているケースは、すぐに対策をするほうがよいかと考えます。

2つ目によくあるのが、定款を定期的に見直さずに会社を乗っ取られてしまうケースです。元々会社を乗っ取ろうと計画的にやっているわけではなくて、その方なりの正義感から始まるケースですが、非常によくあります。例えば経営者が自社株として90%持っていてその他には専務などが10%持っているケース。

定款に「相続人等に対する売り渡し請求」という規定があることが非常に多いです。定款の雛形にも載っているので、見直しをしていないと多くの企業でこういった規定が残っていると思います。

そういったケースでどういったことが起きるのかというと、当初この「相続人に対する売り渡し請求」は会社を設立した若い創業者の際に入っているケースが多いですが、例えば少数株主、株を渡した際にその少数株主の方に相続があった際、実際に株を渡したくない人がいた場合に買い取れるという規定なので、最初に入っているケースが非常に多いですが、これはその方が経営者だから例外規定として適用されなくなるということはなく、経営者の相続においても適用される規定になってしまいます。

例えば先程の例で言うと経営者が自社株90%を持っていて、専務が10%を持っているような状況で、この規定があったまま経営者が亡くなったとします。このとき、後継者に株がいくのを、唯一の株主、専務がNOと言ってしまう。そうなると専務が会社を乗っ取ってしまう。そんなケースがあります。

専務としては長年社長の右腕として働いてきて、自分が成長させてきたという自負もある中で、後継者には任せられないというような正義感がある。それぞれの思いがぶつかるこのようなケースもよくありますので、定款を定期的に見直すことも非常に重要です。

3つ目としては少数株主対策をせずに事業承継を行ってしまい、後継者が法的に弱い立場に立たされてしまうことです。創業社長の代であれば少数株主の整理は比較的簡単にしやすいものです。しかし先代経営者が亡くなってしまい後継者の代になってしまうと、関係が希薄な少数株主の整理は非常に難しくなってしまいます。

少数株主でも多くいたり、後継者の自社株割合が少なく3分の2未満しか持っていないと、法的に非常に弱い立場になってしまうので、そういったケースはやや避けるべきかと考えます。

3つほどご紹介しましたが、事業承継対策をしないと本当に経営に集中できない状況になってしまうということもあり得るので、事業承継対策は絶対にやるべきです。

100年企業を目指すための事業承継―事業承継のマーケット

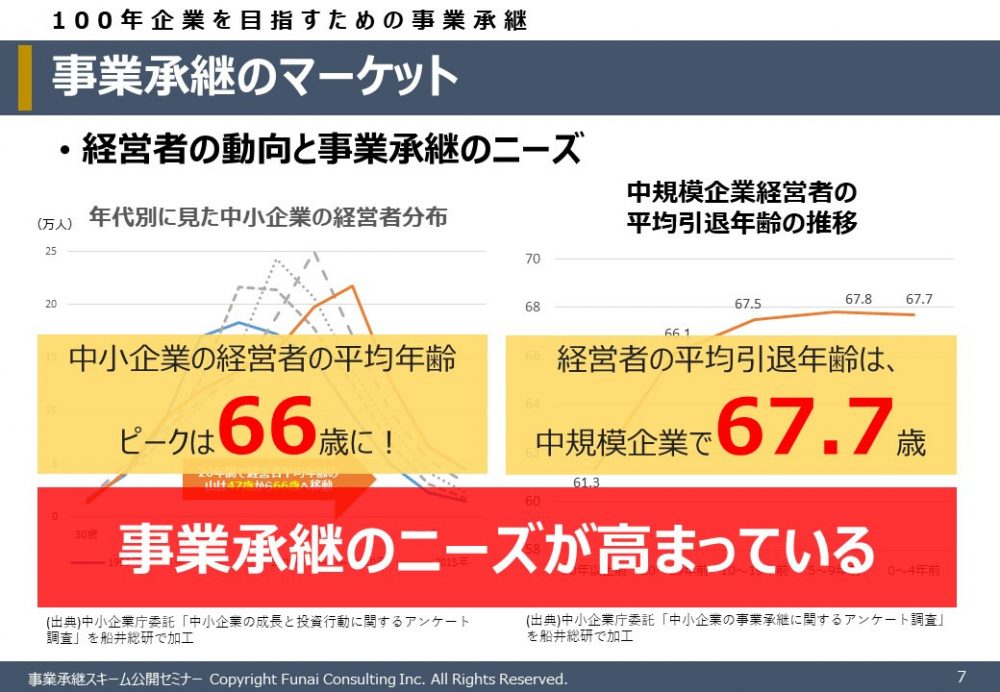

では実際に事業承継を考えた際に誰に相談するのか?上記は中小企業庁から発表されているデータを基に見た経営者の年齢分布で、日本の高齢化に伴って経営者の年齢も高齢化しています。今、ピークは66歳もしくはそれ以上となっている状況です。

中小企業の経営者の平均引退年齢は67.7歳と言われています。今この事業承継の時期に多くの方が差し掛かっています。先送りしてしまうと、急病などのアクシデントによって事業承継対策ができずに後継者を含めて会社が危機に立たされてしまう可能性もあるので、やはり自身でどこかで線は引くべきです。

100年企業を目指すための事業承継―税務主導“一般的”事業承継

事業承継を誰に手伝ってもらうのがいいか?実際に法務主導とする場合にこの事業承継をサポートするプレイヤーとしては、税理士と司法書士が候補になります。

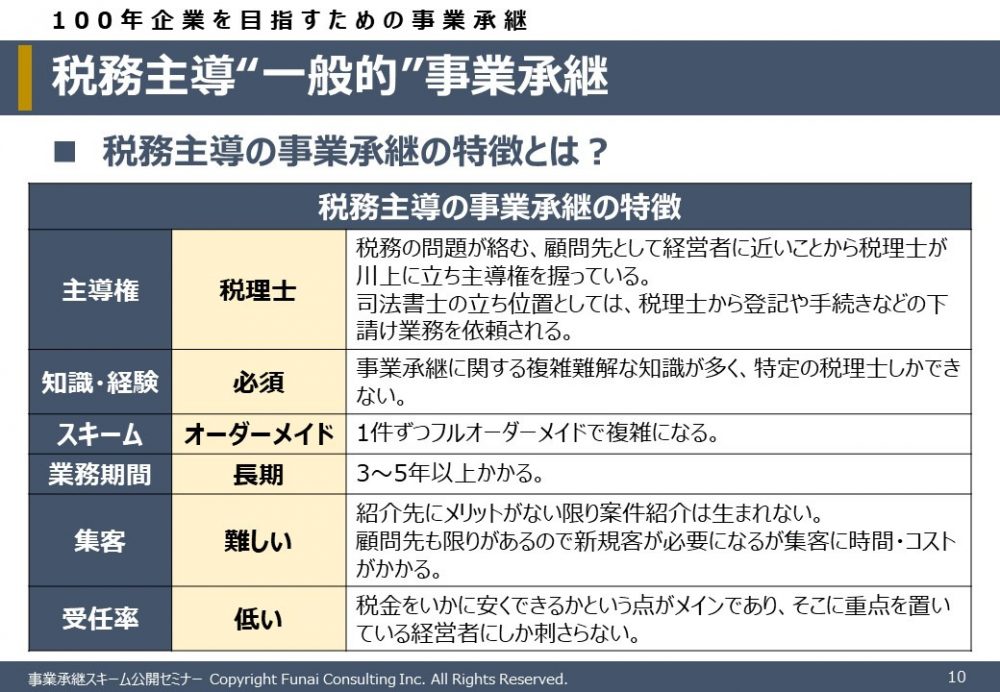

現在一般的に言われている事業承継の形は「税務主導」と言うべきもので、株価対策や節税を目的に行うのが一般的です。

税務主導の事業承継の特徴は、やはり税務の問題が絡むために、節税や株価引き下げといったところがメインになってくることです。複雑で難解な部分が多く、専門知識や経験も必要なので、できるプレイヤーが増えていかないのが大きな特徴としてあります。

業務期間としては3~5年、大体前準備に5年ぐらいかかり、さらに事業承継実行までに2年かかり、更にそのアフタフォローとして3年かかるといったように、本当に長い時間を要するのが、一般的な事業承継の形です。

税理士主導は「税金をいかに安くできるか」にメインを置いているのでそこに重点を置いている経営者には有用ですが、それ以外の部分を重視している人には無用の長物なところもあります。

(続きを読みたい方は無料お試しで全て見れます!社長onilineにて公開中)