「1円でも高く売りたい」もっとも高くM&Aしてもらうために知っておくべき3つのルール

-

2024.07.29

- 事業承継やM&Aの営業を受ける機会が多いのではないでしょうか。実際に譲渡するかはさておき、売る時期として最適なタイミングとそうでないときが存在します。

船井総研のM&Aチームが遭遇したあるお客様の成功事例をもとにご紹介します。

以下の記事は、経営者向け有料情報サービス『社長online』の一部になります。月々1,650円でNewsPicksに有料版(プレミアムプラン)も同時利用できます。無料お試しをぜひ試してみてください。

ルール1:必ずしも営業利益≠譲渡金額ではない

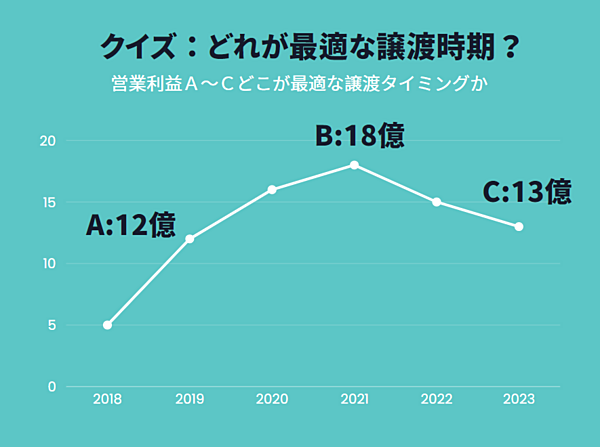

さて、早速ですが経営者の頭の体操です。下記営業利益を出している会社ですが、一円でも高く売れる営業利益順に並べてください。

通常事業譲渡は、営業利益×掛け率が譲渡した際に社長に支払われる金額です。(正確にはEBITDAや業種、在庫などにより掛け率とされる年数や相場が異なってきます)

たとえば10億円の営業利益を出しているIT企業。もし社長が売りたい(あるいは買いたい)とすれば30億円が取引相場。もし50億円の営業利益を出していれば150億円が取引の相場とされています。

問題に戻りますが、営業利益の高い順で言えばBの18億円、Cの13億円、Aの12億円の順に譲受額が高くなるでしょう。しかし、譲受される企業の視点に立つとこうも考えられないでしょうか?

譲受企業の思考(Bの時期だと前年比で成長が鈍化している。ピークアウトした感じもするし、今譲渡を受けるには会社の価値が高すぎる。Cの時期だとしたら来年はもっと営業利益が下がるかもしれない。もし今年取引するのであればより安価に交渉できるかもしれない。逆にAの時期であれば昨対比で100%以上伸びている。伸びしろがある企業は買い逃すと損なので、高値でも譲渡してもらいたい。)

営業利益順であれば、B>C>A

の順で相場が決まるように感じられますが、次年度がどうなるかは昨年度以前の想定や伸び率でしか推測することができません。その結果、セオリー通りの営業利益率ベースで買収額がきまるのではなく、

B>A>Cの順に譲渡金額の相場が決まり、会社の成長率を評価する企業であればA>B>Cの順に高値を付けてくれることもあるのです。1円でも多く譲受金額を得たいのであれば、買い手企業にとって自社がどう見られているかという視点を考えること。そして、落ち目事業になってからの譲渡を考えると、安値相場になりやすいということを頭にいれておきましょう。

ルール2、続きは。。。